Hyperliquid DEX биржа: Обзор, комиссии, заработок - полный гайд

Закрытый исходный код, относительно молодая биржа, инцидент с ручным управлением протоколом.

Варианты заработка на поставках ликвидности, копитрейдинге и стекинге.

Вы узнаете про 3 способа заработка с помощью децентрализованной биржи Hyperliquid. Покажем, как биржа работает изнутри, как внести деньги, как правильно выбрать стратегии, и сколько можно зарабатывать.

Вначале посмотрим на технологию биржи.

Обзор биржи и ее механизмов

О бирже

Hyperliquid - это децентрализованная биржа, работающая на собственном L1 блокчейне и обеспечивающая скорость до 200 000 транзакций в сек и нулевые комиссии за газ.

Основатель - Джефф Ян, бывший сотрудник трейдинговой компании Hudson River Trading, которая занимала 5% рынка США.

Отличие от конкурентов

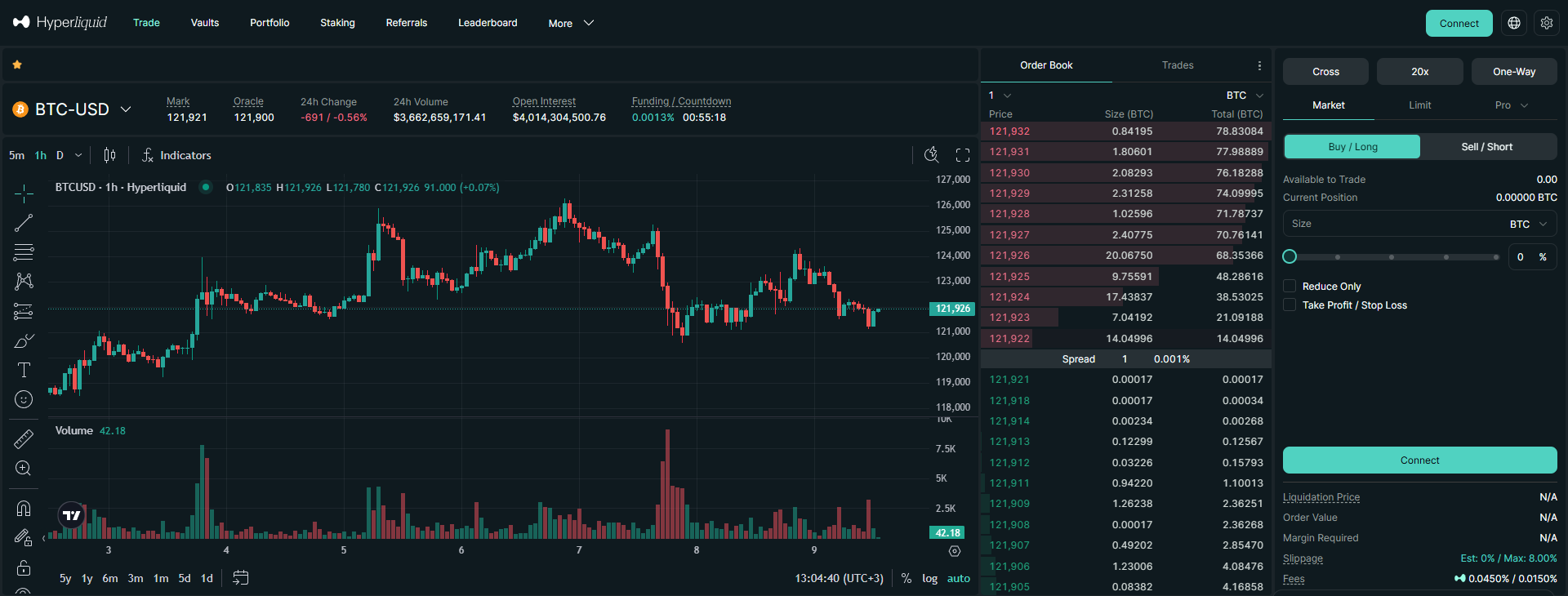

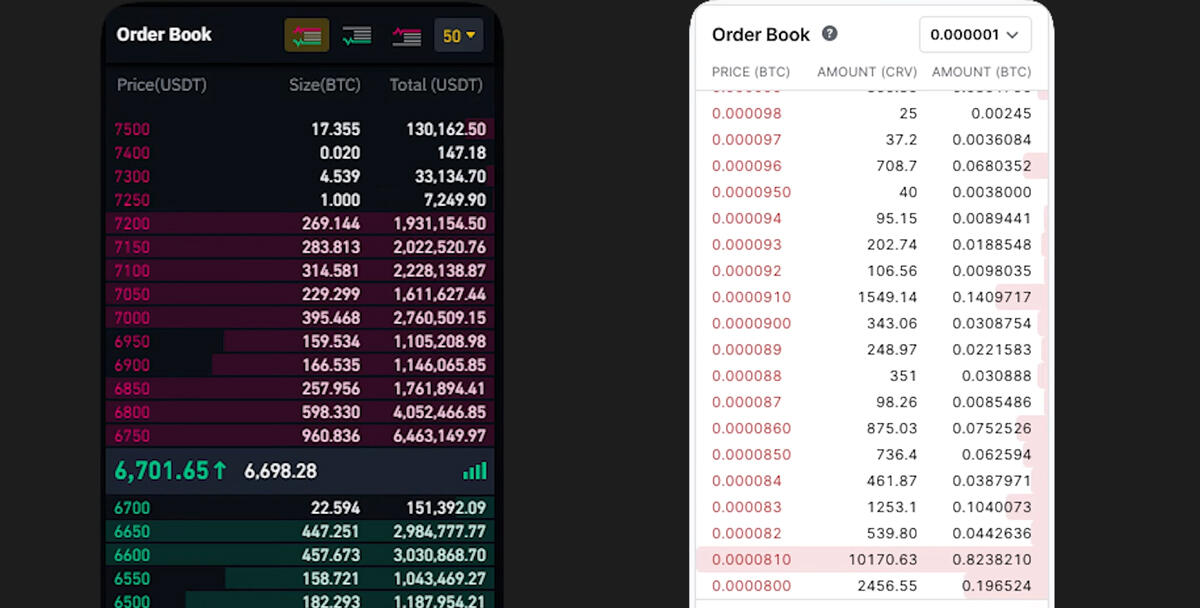

Главное отличие Hyperliquid заключается в механизме сопоставления ордеров. Популярные DEX-площадки вроде Uniswap полагаются на автоматические маркет-мейкеры, тогда как Hyperliquid применяет классический и привычный всем биржевой стакан. Торговля выглядит как на Bybit и OKX.

Но заявки на сделку тут ставятся в блокчейне и это не позволяет платформе мухлевать и обманывать трейдеров. Потому что на централизованных биржах стакан ордеров «рисуется» самой биржей, и часто там нет тех объемов, что рисует биржа.

Безопасность и контроль средств

Платформа имеет ряд преимуществ перед централизованными биржами, такими как Binance.

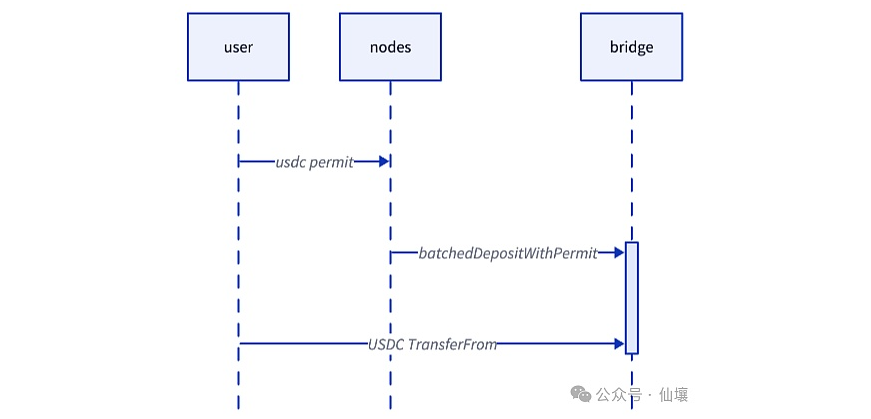

Средства контролируются смарт-контрактами, а вывод проходит в несколько этапов. После запроса запускается 200-секундный dispute-period, в течение которого группа валидаторов может приостановить работу моста при подозрениях в мошенничестве.

Возможность заморозки служит защитой от злоумышленников. Хотя, с другой стороны, наличие такого механизма может подразумевать возможности блокировки средств.

Отсутствие верификации и прозрачность

Еще 1 важное преимущество - отсутствие KYC-верификации. В эпоху санкций это крайне актуально - на бирже может торговать кто угодно.

Комиссии и стейкинг

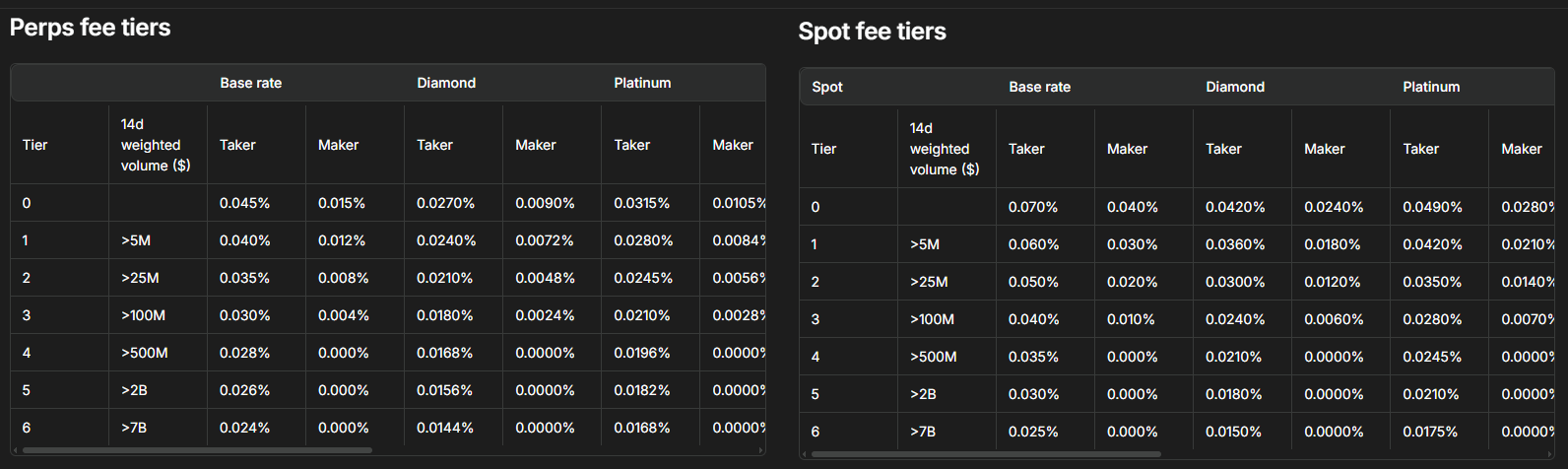

Комиссии здесь одни из самых низких на рынке - до 0,15 % для мейкеров на фьючерсах и до 0,04 % на споте.

Для стейкеров токена HYPE предусмотрены скидки на комиссии. К примеру, если вы застейкали 10 000 HYPE, ваша комиссия снизится на 20 %. А благодаря L1-блокчейну транзакции полностью бесплатны - плата за газ отсутствует.

Хранилище ликвидности

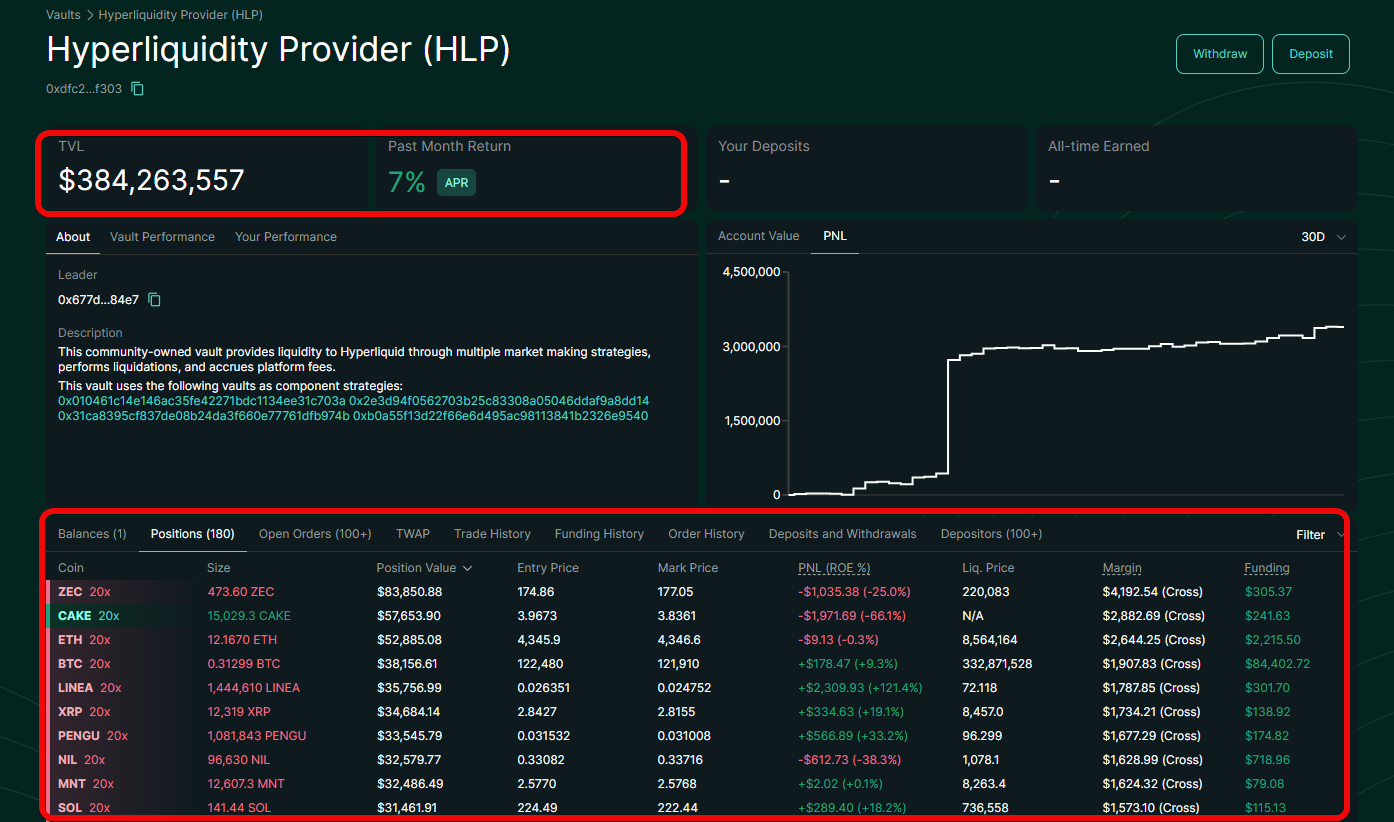

На платформе есть очень интересная функция HyperLiquidity Provider (HLP). HLP - это хранилище, или Vaults, управляемое самой платформой Hyperliquid, которое занимается маркетмейкингом и ликвидациями, получая часть торговых комиссий. Vaults делится прибылью между участниками, пропорционально вашему вкладу.

Любой пользователь может внести USDC в это, чтобы участвовать в результатах работы хранилища. Прибыль распределяется пропорционально вкладу, комиссии не взимаются, а награды автоматически реинвестируются. Через 4 дня после внесения средства можно вывести вместе с доходом.

Пользовательские стратегии и копитрейдинг

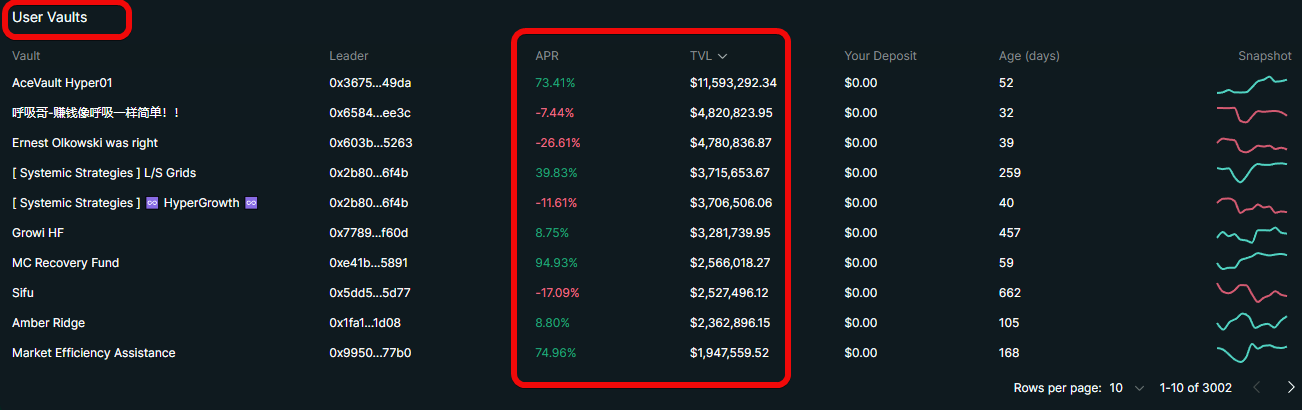

Помимо протокольного хранилища, вы можете создавать собственные стратегии под названием User Vaults и участвовать в копитрейдинге.

Для открытия собственного хранилища нужно внести минимум 100 USDC и описать свою стратегию.

Владелец хранилища торгует от имени хранилища, и все сделки прозрачно отражаются на его балансе. В случае прибыли владелец хранилища получает 10% от общей прибыли, а оставшиеся 90% распределяются между вкладчиками пропорционально их доле.

Вкладчики несут на себе все убытки, если стратегия оказывается убыточной - это очень важный момент, так как если трейдер торгует не очень хорошо, то при копитрейдинге вы тоже будете нести убытки.

Торговые возможности

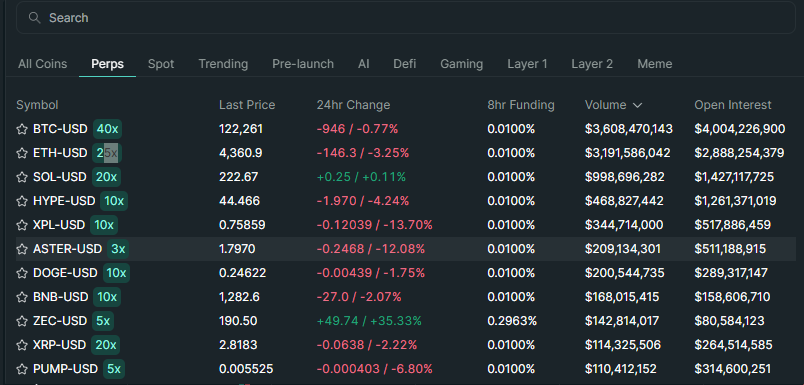

Фьючерсы (контракты на будущую цену)

Торговля бессрочными фьючерсами - главная услуга биржи. Вы можете делать ставки на движение цен по более чем 180 торговым парам и использовать кредитное плечо от 3x до 40x,

Плечо позволяет открывать более крупные позиции при меньшем капитале.

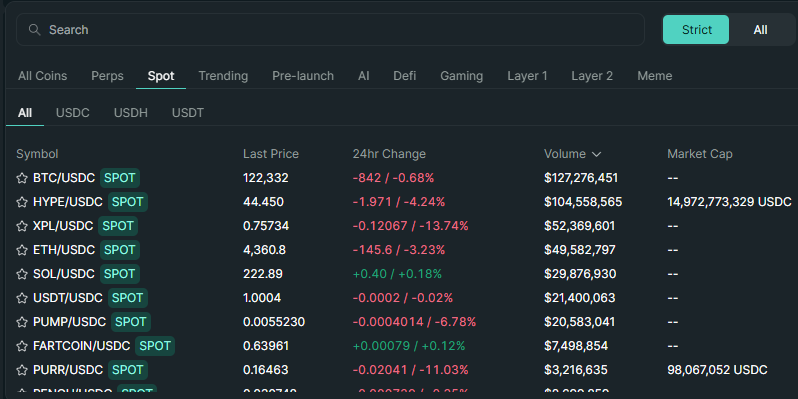

Спотовая торговля (по рыночной цене)

Для тех, кто предпочитает обычную покупку и продажу, Hyperliquid также предлагает спотовую торговлю для более чем 80 монет.

Перейдем к практике – рассмотрим регистрацию и пополнение биржи.

Регистрация

Т.к. это DEX биржа, здесь обычно используют прямое подключение кошелька вместо регистрации. Вам понадобится любой EVM-кошелек, например, Rabby, MetaMask, OKX. Или кошелек, поддерживающий опцию WalletConnect.

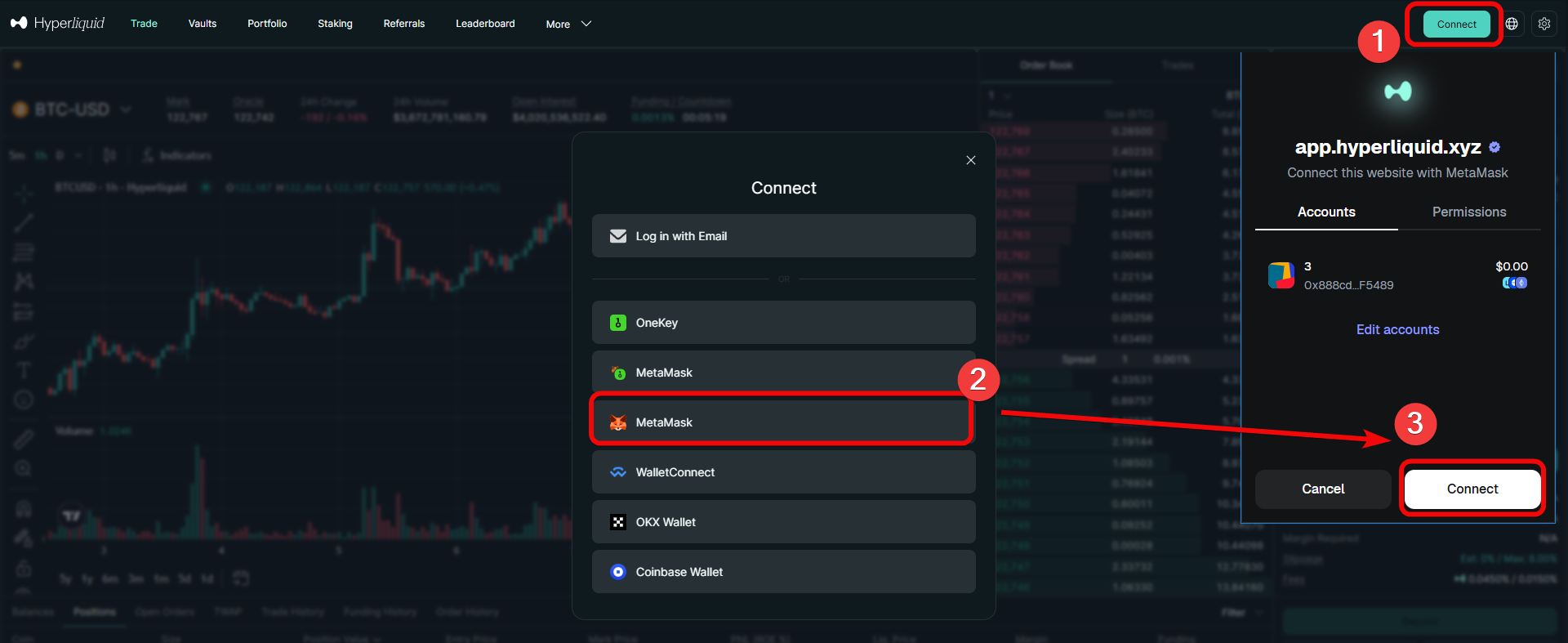

Проще всего работать в браузере. Итак, чтобы начать работать с биржей:

- Нажмите

Connectна бирже. - Выберите кошелек для подключения (если нет кошелька – установите, например MetaMask)

- Появится окно с подтверждением соединения. Нажмите

Connectв кошельке.

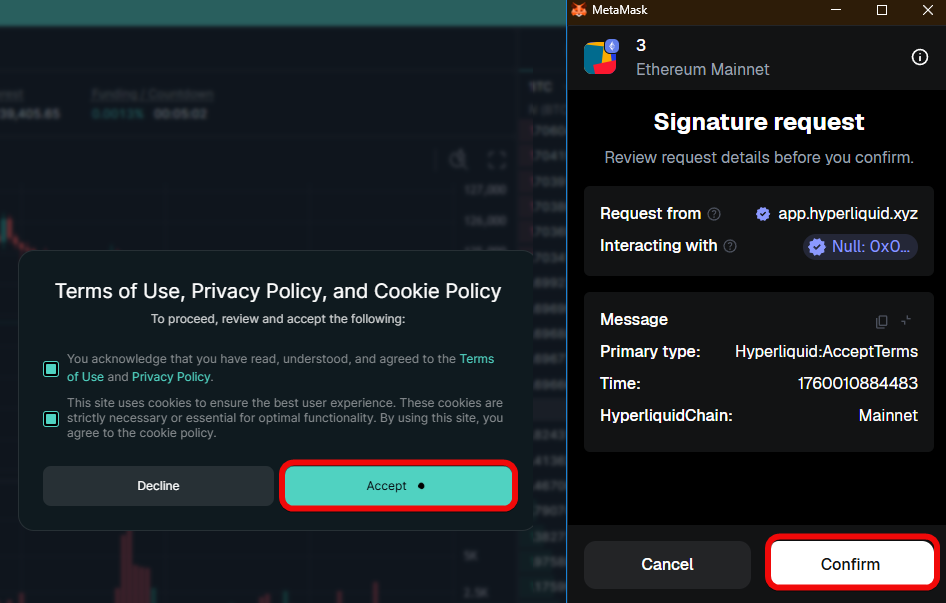

Далее примите соглашение и дайте права бирже на взаимодействие с кошельком, нажав Confirm.

Вы успешно подключились к бирже. Теперь покажем, как внести средства и сколько можно заработать.

Как пополнить биржу?

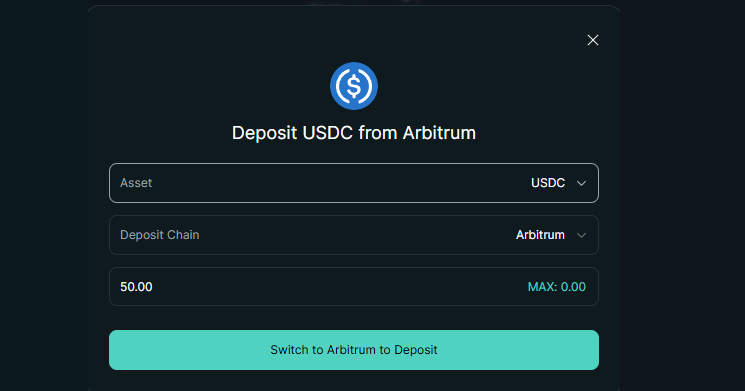

Для пополнения нажмите Portfolio → Deposit. На площадке все торгуется к USDC, так что если у вас есть USDC в сети Arbitrum, то это самый простой путь! Хотя есть и другие монеты.

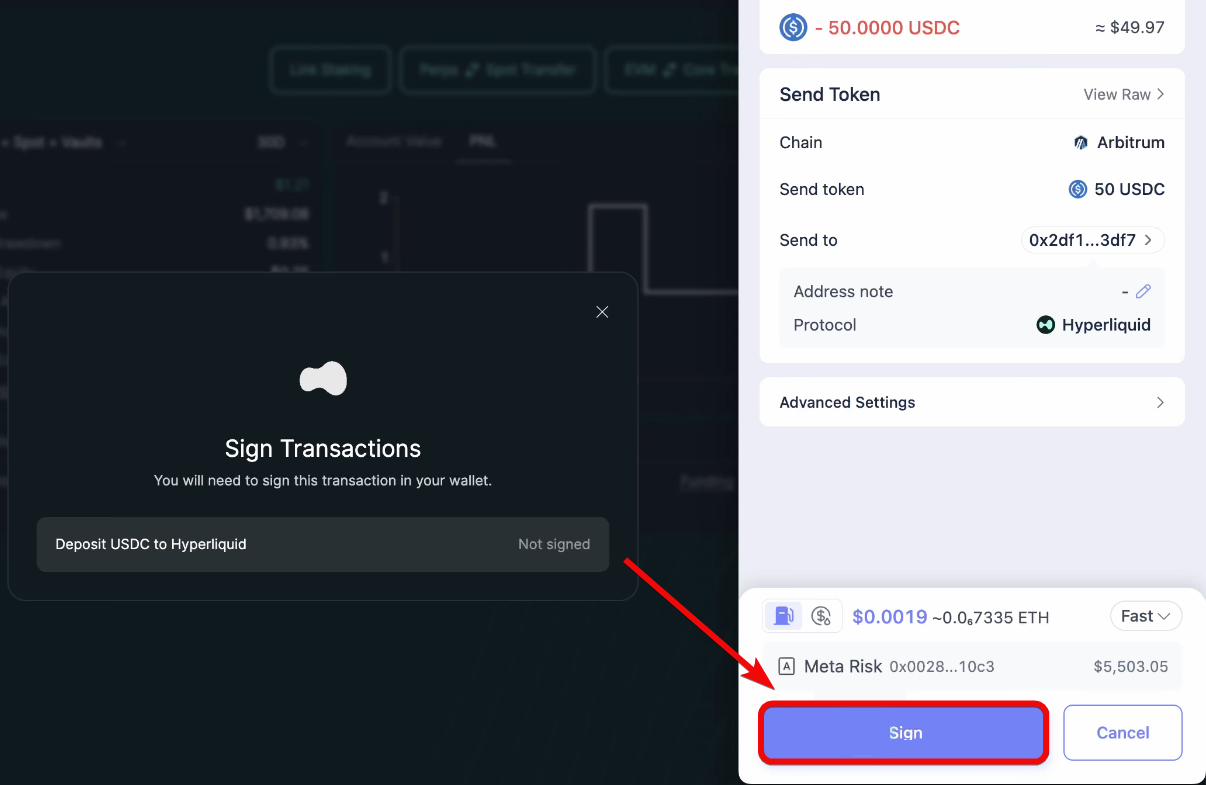

Подпишите транзакцию в кошельке.

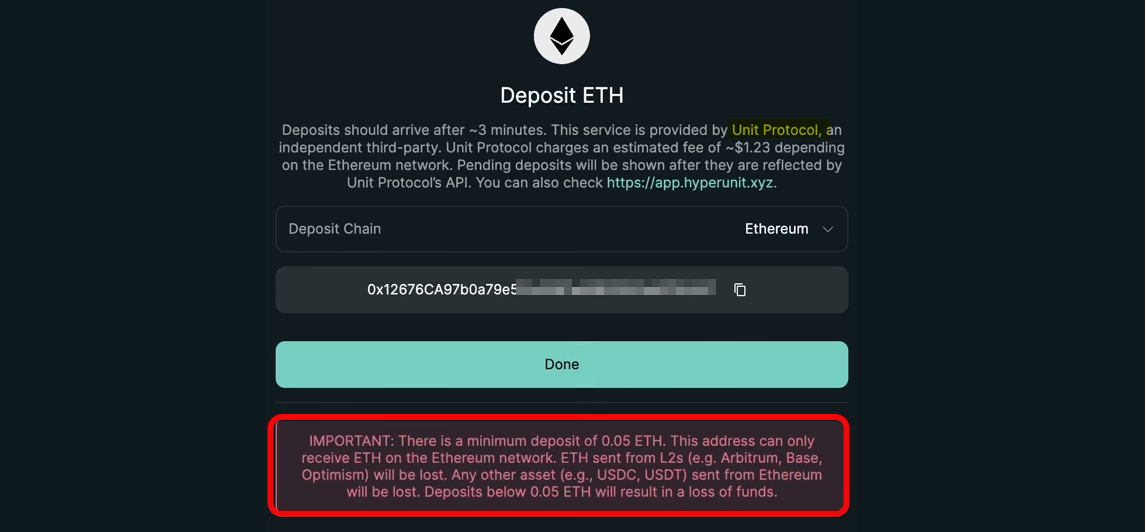

Пополнить так же можно через сети Bitcoin, Ethereum и Solana через Unit Protocol.

Важно отправлять только указанные монеты (BTC, ETH, SOL) строго по соответствующим сетям, иначе средства будут утеряны! Минимумы: 0,002 BTC, 0,05 ETH, 0,2 SOL.

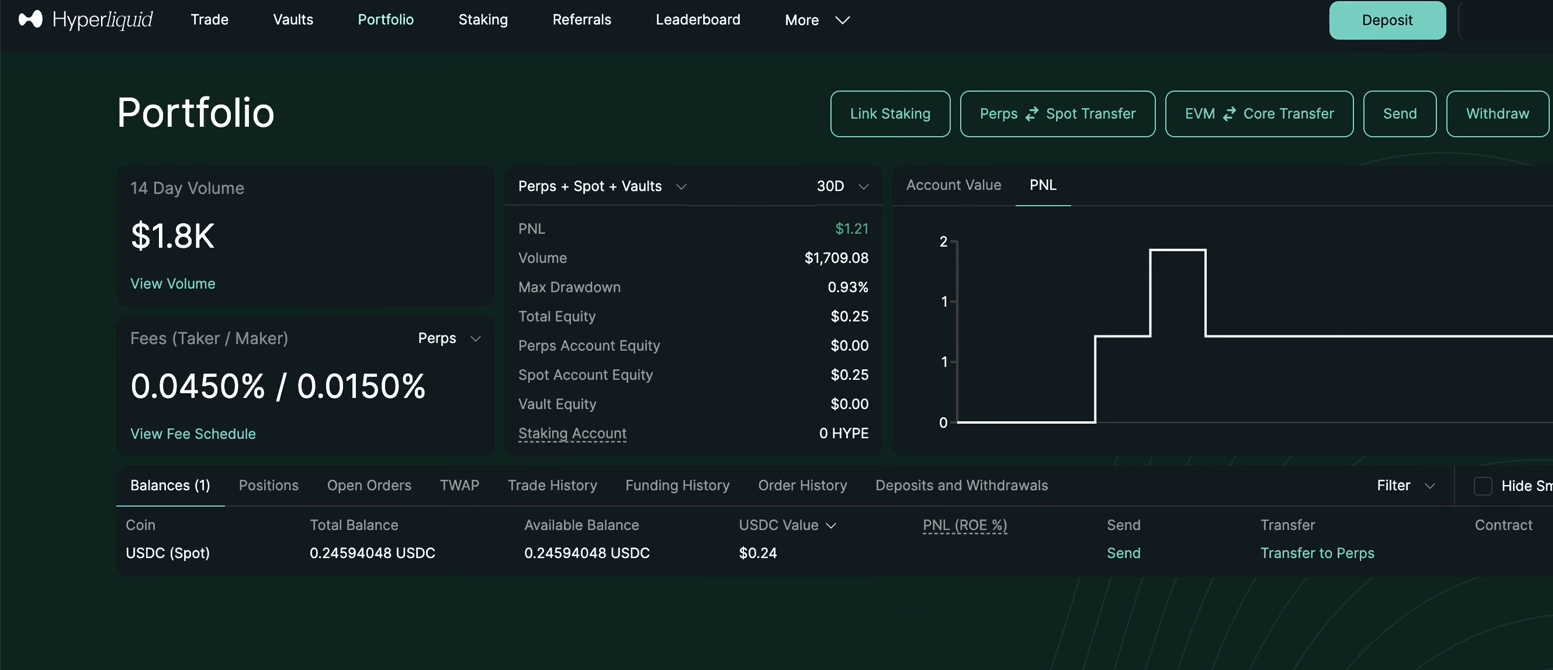

После пополнения средства появятся во вкладке Portfolio.

Далее вопрос, как пользоваться биржей?

Варианты заработка

Кроме трейдинга, здесь как минимум 3 варианта заработка:

- На предоставлении ликвидности (HLP Vault)

- Через копитрейдинг (User Vaults)

- Через стекинг

Рассмотрим все эти варианты.

Заработок на ликвидности (Hyperliquidity Provider)

Заработок на ликвидности предполагает получение % от потерь других трейдеров. Как известно, большинство трейдеров со временем сливают капитал, и биржи зарабатывают на этих потерях. Этим заработком делится с вами Hyperliquid.

Механизм такой: внося USDC в пул ликвидности, вы зарабатываете, когда трейдеры теряют, и теряете, когда они зарабатывают.

В долгосроке статистика всегда на стороне поставщиков ликвидности, поэтому что по статистике большинство трейдеров теряет. За месяц годовой доход (APR) составил 7 %, но он меняется каждый день, поэтому не стоит полагаться на эти значения.

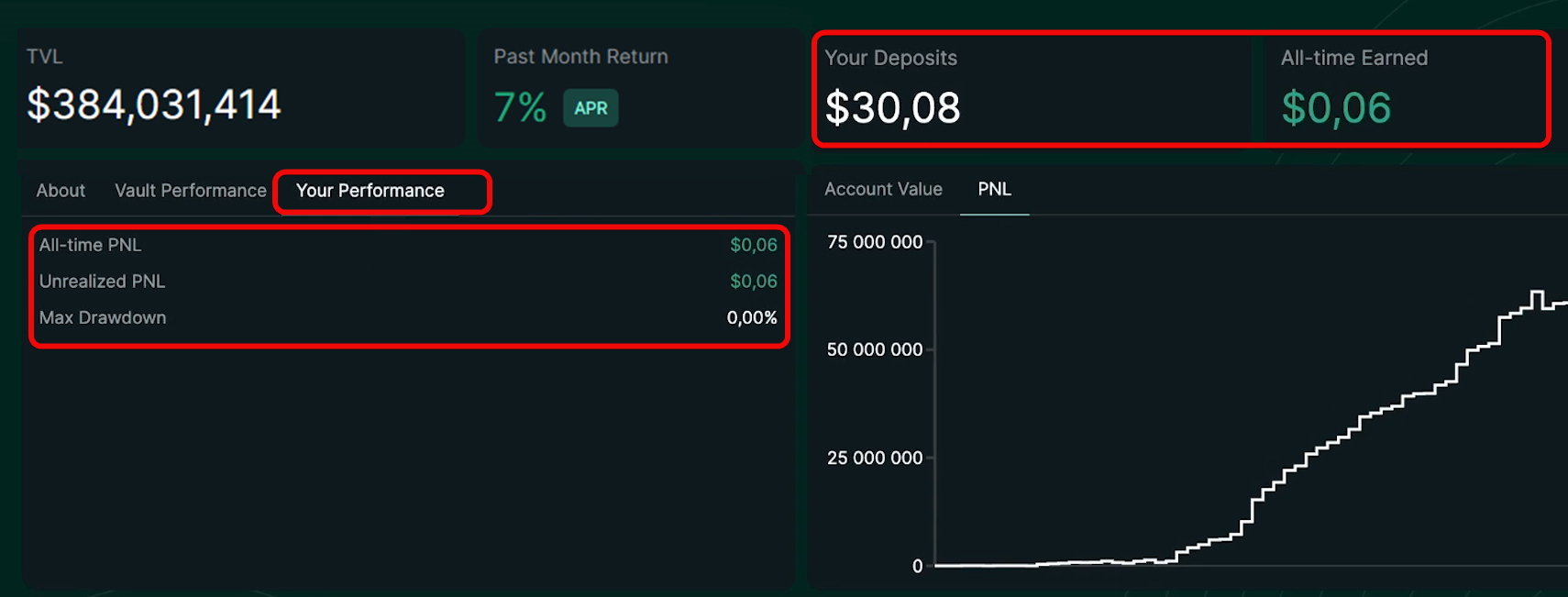

Примерное реальное значение - около 12 % годовых на USDC. Во вкладке Vaults и парамтре All time можно посмотреть, сколько принесло хранилище, - 135 млн $.

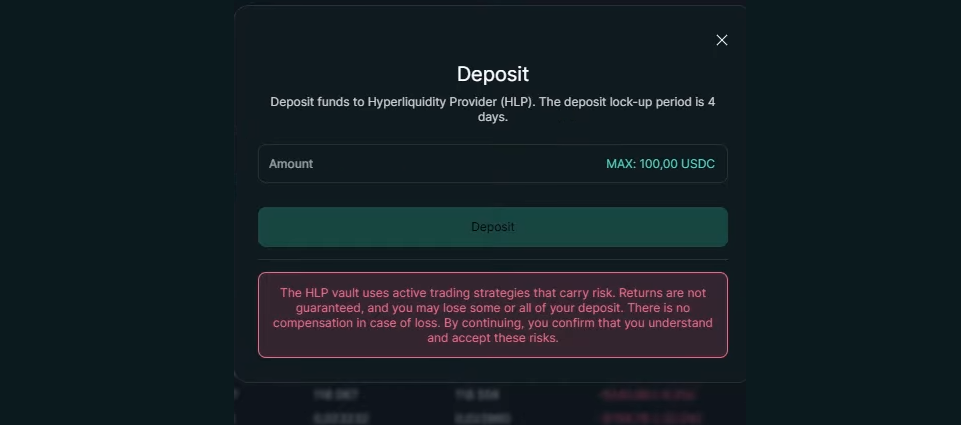

Чтобы внести ликвидность, зайдите в раздел Portfolio, нажмите Deposit, подключите кошелек и переведите нужную сумму USDC в сети Arbitrum (см. раздел пополнение).

Затем перейдите во вкладку HyperLiquidity Provider, снова нажмите Deposit и укажите сумму, например $30.

Важно: вывод средств возможен только через 4 дня, так что учитывайте заморозку.

После внесения средств откроется подробная статистика: например, в январе доходность составила 1,7 %, в феврале около 1 %, а март оказался убыточным, потому что трейдеры торговали слишком успешно. Однако в долгосрочной перспективе депозит все равно рос.

Награды можно будет увидеть в том же разделе Hyperliquidity Provider. Во вкладке Your Performance вы так же увидите суммарный и нереализованный PNL, а так же максимальную просадку портфеля.

Награды начисляются автоматически и не требуют действий. Через 4 дня можно вывести средства, однако т.к. площадка рассчитана на долгую дистанцию, депозит на 4 дня не имеет смысла!

Риски краткосрочных вложений

На графиках часто прослеживаются резкие скачки вниз, поэтому вкладываться на пару недель - не лучшая идея. Лучше рассматривать такую стратегию на длительную дистанцию - от 1 года и более.

Заработок на копитрейдинге (User Vaults)

Копитрейдинг здесь - это доверительное управление без посредников и работающее полностью на смарт-контрактах с полной прозрачностью и контролем.

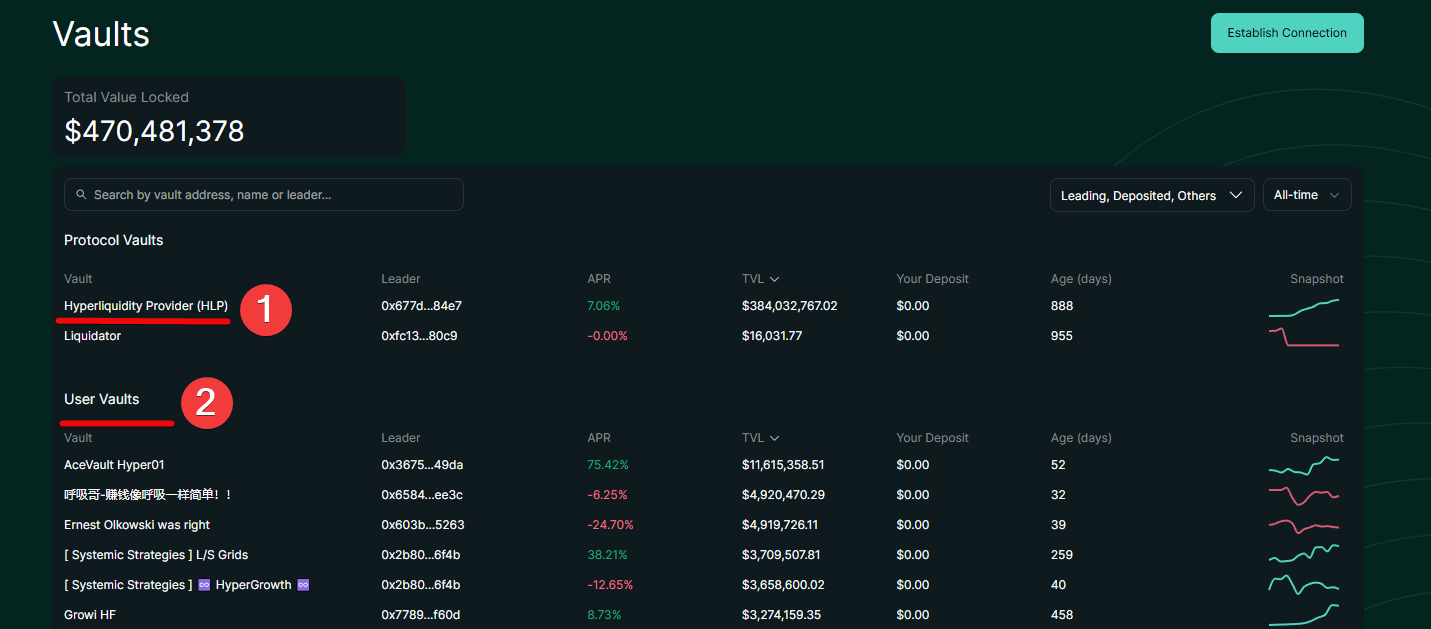

Копитрейдинг находится во вкладке Vaults – хранилища для стратегий.

Есть 2 типа хранилища:

HLP Vaults– это хранилище самой Hyperliquid, рассмотрели выше- и

User Vaults– это пользовательские хранилища ликвидности

Про HLP Vaults мы уже рассказывали выше: он надежен, но APR всего около 7 %. Поэтому сосредоточимся на пользовательских стратегиях.

Как работают пользовательские стратегии?

Трейдер создает хранилище, вносит, например, 100 USDC и описывает свою стратегию. При этом он должен держать минимум 5% от депозита в своем же хранилище.

Все сделки здесь идут от имени хранилища, и вы копируете их автоматически.

Прибыль делится так: 90% вкладчикам и 10% трейдеру. Убытки также распределяются между вкладчиками пропорционально вложенным средствам. Все операции прозрачны и видны в блокчейне.

Как выбрать Vault?

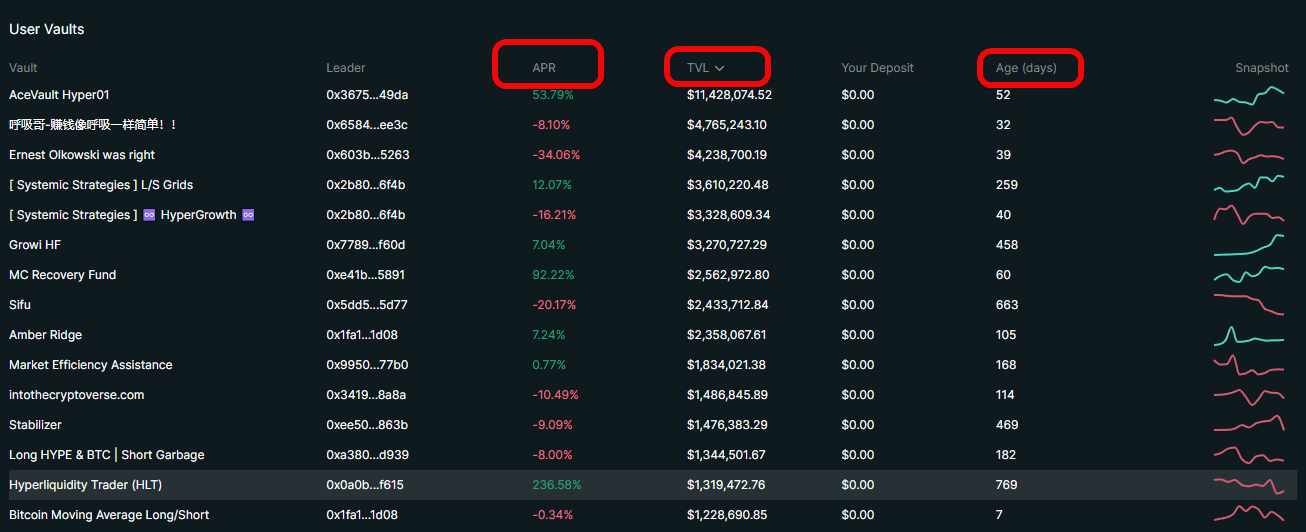

Выбирать хранилище лучше через вкладку Vaults, сортируя по TVL, APR и возрасту.

Возраст критически важен: если Vault создан недавно и еще не прошел ни 1 серьезной просадки, разумнее подождать, чтобы накопилась статистика.

Обращайте внимание на плавный рост PNL без резких спадов, количество вкладчиков и длительность их участия.

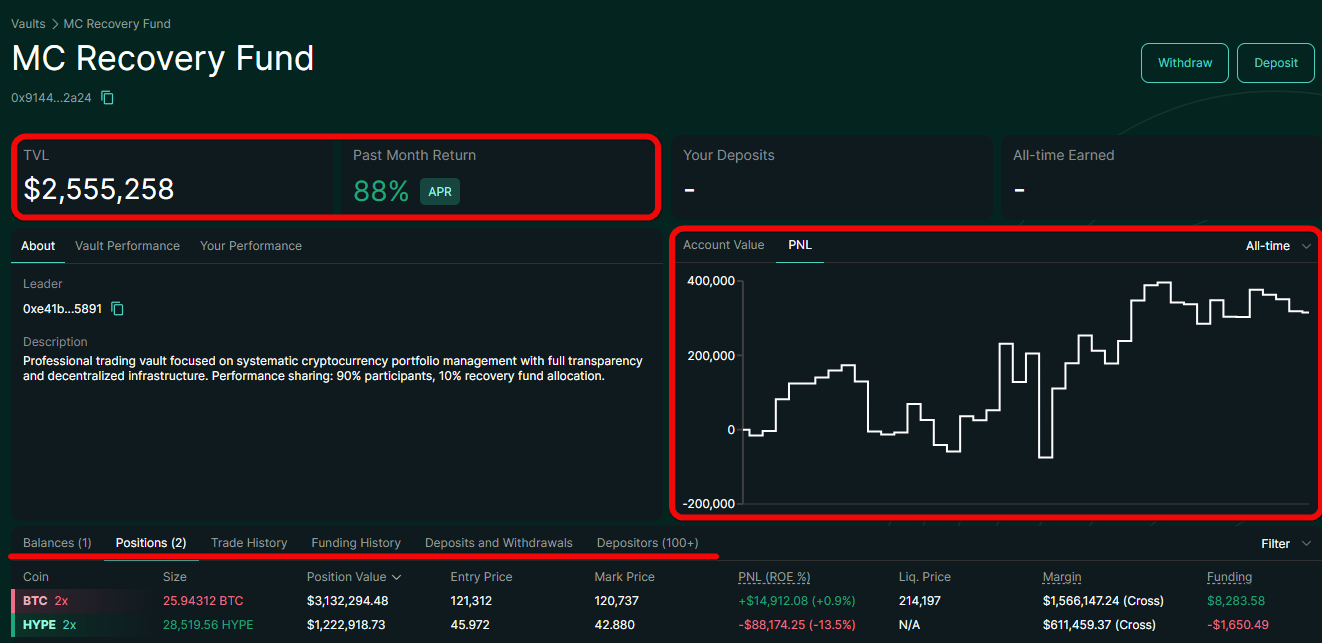

Анализ конкретного Vault

Изучайте открытые сделки и историю торговли. Хороший знак - много депозиторов с долгим сроком участия и большой собственный капитал трейдера. Положительный показатель - стабильный прирост All-time PNL с минимальным числом убытков.

Например, во вкладке Depositors у 1 из трейдеров видно, что кто-то внес $1 000 222 дня назад и уже в плюсе на $1,015, т.е. удвоил вложение.

Внимательно изучайте статистику каждого трейдера!

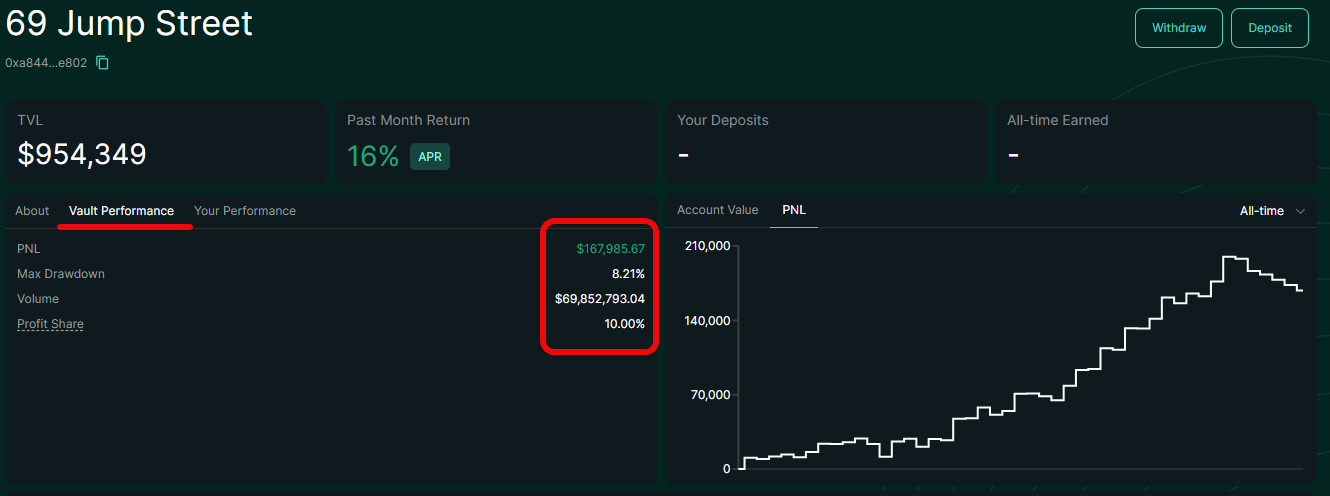

Пример инвестирования

Вкладка Vault Performance показывает общую прибыль и максимальную просадку. Если просадка невелика, а график прибыли ровный, то стратегия довольно надежна.

Для инвестирования нажмите Deposit, введите сумму и подтвердите. Средства блокируются на сутки, после чего их можно вывести в любое время с отображением даты разблокировки.

Заработок на стекинге

Перед началом стекинга важно помнить, что токены Hype должны уже находиться на платформе.

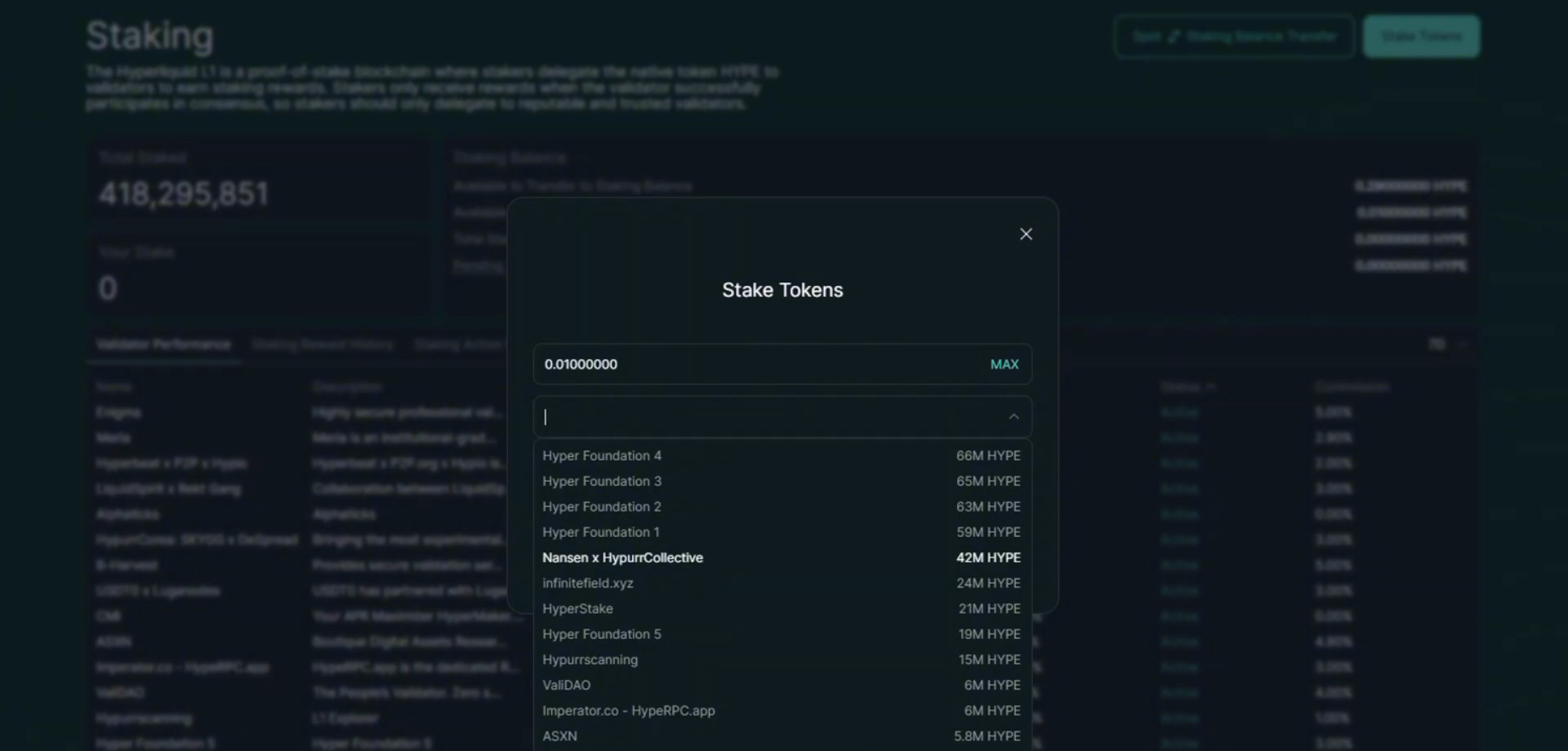

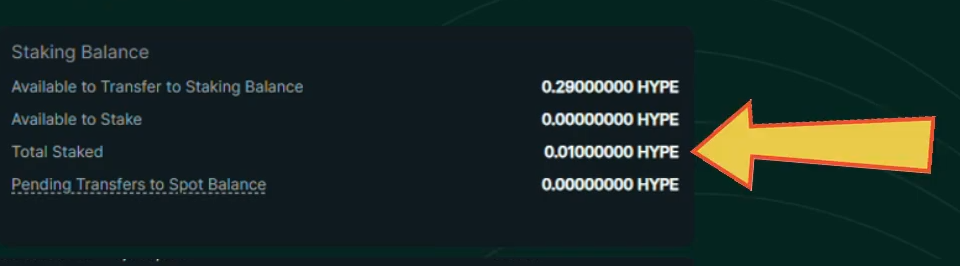

Перейдите в раздел стейкинга и переведите нужное количество Hype со спотового счета на баланс стейкинга. Укажите сумму и нажмите Transfer. Подпишите транзакцию в появившемся окне MetaMask. После подтверждения токены окажутся готовы к стейкингу. Теперь нажмите Stake Tokens, укажите количество токенов и выберите валидатора.

Например, можно выбрать Hyper Collective, потому что это крупнейшее сообщество в сети Hyperliquid.

Учтите, что срок блокировки токенов при стейкинге составляет 1 день. Если вы готовы, нажмите Stake и подтвердите действие в MetaMask. Как видите, общая сумма стейкинга обновилась - это означает успешное завершение операции.

Для анстейкинга нажмите Unstake tokens. Выберите валидатора, у которого вы стейкали токены, и укажите сумму. После анстейкинга переведите токены обратно на спот-баланс.

Как вывести средства?

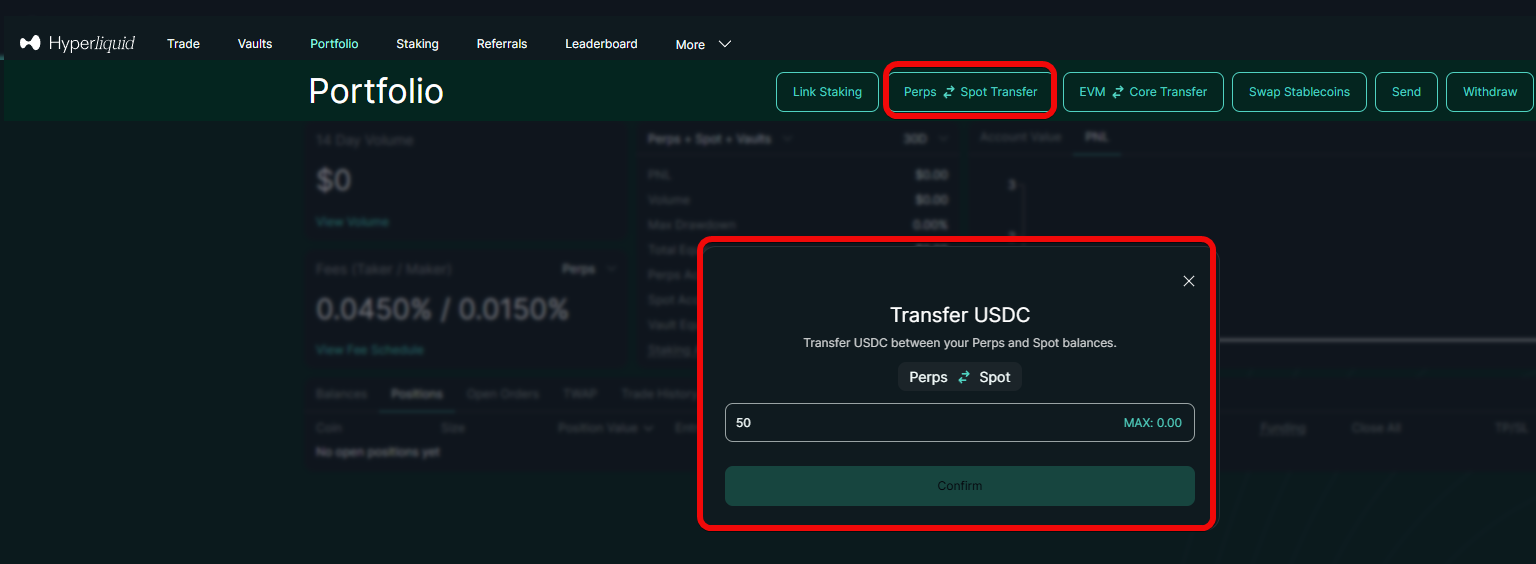

Что касается вывода, важно помнить, что вывод осуществляется с Perps аккаунта, а не со Spot. Поэтому, чтобы вывести USDC, сначала сделайте трансфер, затем нажмите Withdraw, выберите USDC в сети Arbitrum, нажмите максимум, и средства поступят через около 5 мин.

У биржи так же есть собственный токен. Кратко рассмотрим его.

Токен HYPE, блокчейн и его функции

Токен HYPE выполняет сразу 3 функции:

- управление протоколом,

- стейкинг с доходностью около 2,37 % годовых,

- получение скидок на комиссии и оплату газа в Hyper EVM.

Для трейдеров комиссии за газ все еще отсутствуют, а вот разработчикам и пользователям dApps токены HYPE необходимы для запуска смарт-контрактов. Это придает токену дополнительную утилитарную ценность, и по мере роста активности в сети спрос на HYPE будет увеличиваться, что потенциально может толкать цену.

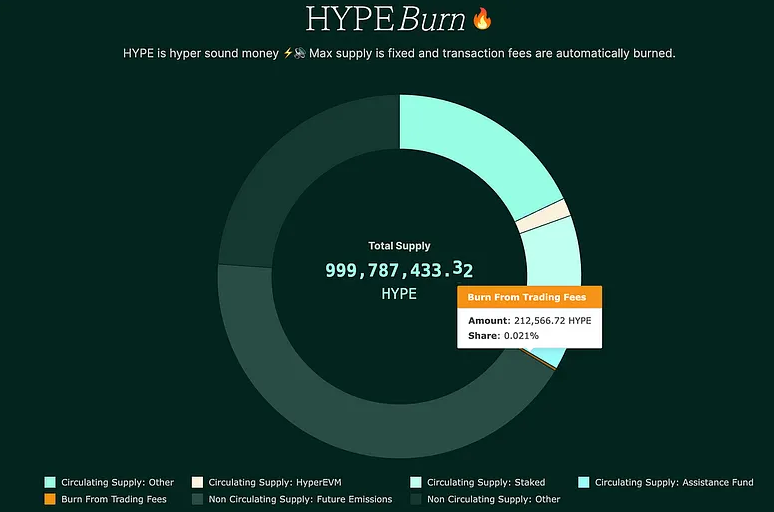

Ограниченное предложение делает токен дефицитным, а дефляционная модель предполагает выкуп и сжигание части сборов при каждом обновлении протокола. 70 % эмиссии выделено под вознаграждение сообщества, что подчеркивает ориентированность проекта на пользователей.

3 компонента составляют основу Hyperliquid как высокопроизводительной финансовой операционной системы.

| Компонент | Что это? | Решаемая проблема |

| HyperBFT | Собственный асинхронный алгоритм консенсуса | Обеспечивает скорость CEX (финальность <1 сек, ~200k TPS) |

| HyperCore | Высокопроизводительное ядро (runtime) для финансовых операций | Синхронизирует исполнение перпетуалов, спот-торговли и ваултов в реальном времени, обеспечивая точность и предсказуемость. |

| HyperEVM | Среда исполнения, совместимая с EVM | Дает разработчикам доступ к инструментам EVM (выпуск токена, листинг и создание стратегии в 1 транзакции). |

Здесь HyperBFT отвечает за консенсус и скорость, HyperCore - за синхронизированное выполнение финансовой логики, а HyperEVM - за программируемость и совместимость для разработчиков.

Критика и риски

У проекта есть и слабые стороны. Например, была атака с токеном JELLY. Через манипуляции с его ценой из хранилища Hyperliquid вывели $20 млн.

- Злоумышленник открыл очень крупную короткую позицию ($4.5 млн) на низколиквидный токен JELLY.

- Затем он искусственно манипулировал своей же позицией, чтобы вызвать ее принудительную ликвидацию.

- В момент ликвидации его сообщник на другой платформе (Solana) резко взвинтил цену JELLY, купив его на спотовом рынке.

В ответ на это биржа, по сути, просто изменила цену этого рынка, заявив, что стала жертвой атаки, и в одностороннем порядке скорректировала котировки, чтобы уменьшить свои потери.

Биржа аннулировала сделки под видом компенсации, лишив трейдеров прибыли, как будто самих сделок и не было!

Другие недостатки выделим в таблице ниже.

| Категория | Суть критики | Факты | Риски |

| Централизация валидаторов | Малый набор + высокий порог входа | 21 активный валидатор, 10 000 HYPE за место; ноды фонда держат ~80 % стейка | Риск цензуры, давления регуляторов, отказоустойчивость |

| Инцидент JELLY | Вручную приостановили протокол | Команда отклонилась от своих обещаний | Прецедент централизованного вмешательства, снижение доверия |

| Закрытый код | Единый бинарник у всех валидаторов | Нет публичного репозитория, единая точка отказа | Сложнее независимый аудит, риск скрытых уязвимостей |

| Интерфейс | Централизованные серверы стаканов | UI хостится на обычных VPS/доменах | Блокировка домена → потеря доступа |

| Молодая сеть | Мало боевого тестирования | Нет многолетней истории как у Ethereum/Solana | Возможны неизвестные баги и эксплойты |

Другие риски описаны в оф. документации.

Сравнение с другими DEX

Основное отличие других DEX, например GMX, от Hyperliquid заключается в доступных активах. На Hyperliquid можно внести только USDC, а на GMX есть различные пулы – ETH/USDC, BTC/USDC, BTC/BTC и др.

Например, если вы выберете пул ETH/USDC и внесете 100 $, то на 50 $ автоматически купится Ethereum. Если Ethereum растет - портфель растет наполовину, если падает - падает наполовину, так как 50 % пула состоит из стейблкоинов, а 50 % - из Ethereum.

Теперь сравним разные DEX.

| DEX | Комиссии (%) | Сети | Особенности |

| Apex | 0.02% – 0.05% | Ethereum, Base, BNB, Arbitrum, Mantle | Депозит в USDC, USDT; торговля как на CEX |

| Hyperliquid | 0.015% – 0.045% | Arbitrum, ETH, SOL | Депозит в USDC; торговля как на CEX |

| EdgeX | 0.018% – 0.045% | Ethereum, Arbitrum | Депозит в USDT; торговля как на CEX |

| Aster | 0.015% – 0.038% | Ethereum, Arbitrum, BNB, Solana | Депозит USDT; торговля как на CEX |

Самые низкие комиссии у Aster и Hyperliquid - от 0.015%.

Выводы

Hyperliquid представляет собой DEX будущего. Собственный блокчейн первого уровня, честный аирдроп, минимальные комиссии и крутые фишки вроде копитрейдинга делают платформу интересной. И высокий TVL подтверждает это.

Однако несмотря на продвинутый функционал, платформа обладает рядом рисков и потенциальных уязвимостей, которые нужно изучать.

Использовать эту площадку или выбрать себе биржу из рейтинга сравнения - конечный ответ всегда за вами.

Отказ от ответственности: вся информация, предоставленная в этой статье, не должна восприниматься как финансовый совет! Статья была создана для образовательных целей.

Комментарии

Когда все падает, APR в ваульте становится на порядки выше. Например растет с 7% до 120%

It’s very simple: CZ and Binance are market manipulators. They didn’t listed HYPE because they launched their ASTER. Asters UI interface is bad and I think their volume and price is also manipulated. Big investors will understand this and choose for HYPE. Aster is being hyped and retail investors that are impatience wanted to jump on this train. Will see

Как легко что то говорить когда уже дало иксы и показало себя, но куда сложнее предвидеть это на перед