Что влияет на цену Bitcoin? Что будет с Биткоином?

За последние несколько недель Биткойн достиг новых рубежей: с начала пандемии BTC вырос примерно на 1250%.

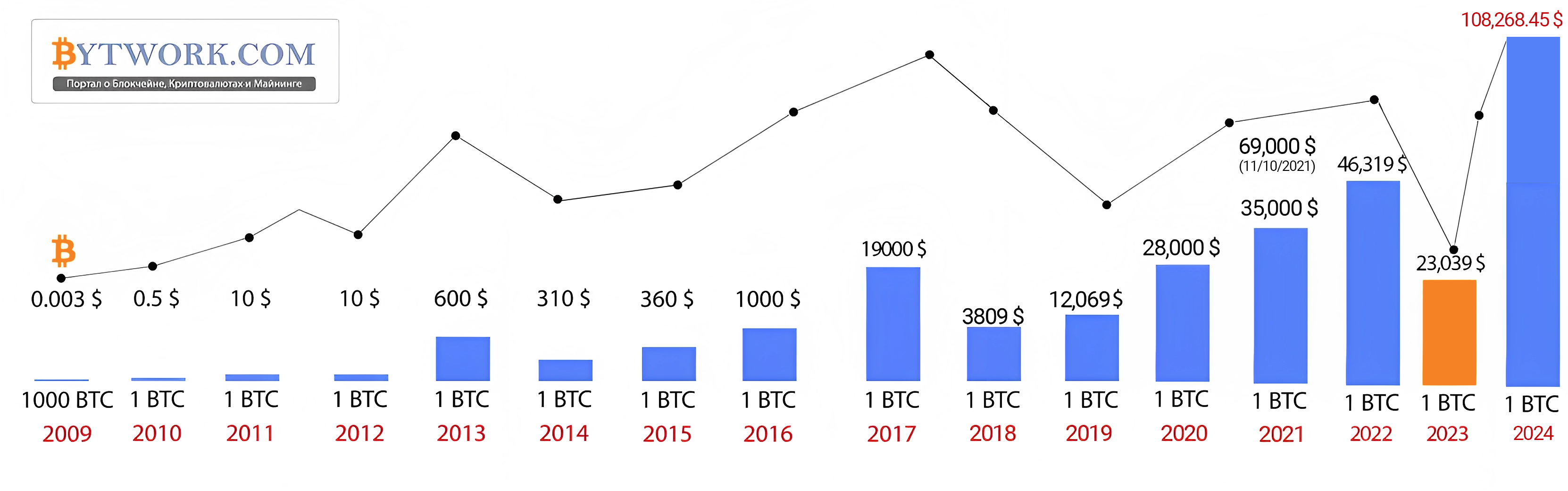

Чтобы спрогнозировать цену Биткойна в перспективе, давайте кратко рассмотрим его исторические колебания.

В августе 2011 года Биткойн начал торговаться на бирже по цене 10,90$ США и впервые преодолел отметку в 1000 долларов в ноябре 2013 года.

Поскольку Биткойн достиг максимума в 19 666 долларов в декабре 2017 года, потребовалось еще три года, чтобы преодолеть 19 000 долларов в декабре 2020 года.

В период с декабря 2020 года по февраль 2021 года Биткойн устанавливает новые рекорды почти еженедельно. На момент написания этой статьи Биткойн торговался чуть выше 54000 долларов - это самый высокий уровень за всю историю!

Итак, что заставляет Биткойн расти? На этот вопрос мы отвечаем в этой статье.

Почему Биткойн становится ценным?

Прежде чем мы углубимся в фактор, повышающий цену BTC, мы должны сначала понять, откуда Биткойн получает свою ценность.

В традиционной фиатной финансовой системе на цену валюты влияют такие факторы, как экономический рост страны, уровень инфляции, денежно-кредитная и фискальная политика.

Однако, поскольку Биткойн децентрализован, факторы, которые обычно влияют на фиатные валюты, не влияют на цену Биткойна.

Итак, как Биткойн получает свою ценность? Вот факторы, которые влияют на цену BTC.

Смотрите видео с нашего YouTube канала: "Сколько Майнить 1 Биткоин? Как Намайнить 1 Биткоин в Месяц?"

Спрос на BTC

Обычно цена любого актива определяется спросом и предложением. Однако количество Биткойнов ограничено. Его предложение было ограничено 21 миллионом BTC - это означает, что, когда количество Биткойнов в обращении достигнет 21 миллиона, эмиссии Биткойна посредством майнинга больше не будет.

На момент написания этой статьи в обращении находится около 18 649 356 Биткойнов. Обратите внимание, что протоколы майнинга Биткойна создают новые монеты с фиксированной скоростью - 10 минут 5 секунд.

Более того, сокращение вдвое награды за майнинг Биткойнов (халвинг) замедляет процесс майнинга, что снижает скорость эмиссии Биткойнов. Это означает, что мы не можем ожидать, что 1 миллион Биткойнов будет введен в обращение в одночасье.

Из-за ограниченного предложения Биткойнов спрос - это в первую очередь то, что заставляет цену Биткойна расти. Этот факт в первую очередь делает Биткойн ценным, поскольку чем меньше ресурса, спрос на который огромен, тем он ценнее.

Таким образом, если спрос на Биткойн упадет, упадет и его цена. И наоборот, когда спрос на Биткойны увеличивается, цена растет.

Это было ярко продемонстрировано в 2020 году, когда спрос на Биткойны резко вырос, подняв цену с минимумов в 3850 долларов в марте 2020 года до текущих максимумов, превышающих 54000 долларов.

Нормативно-правовые акты

Хотя Биткойн децентрализован, несколько финансовых регуляторов по всему миру проявили к нему интерес.

В США, например, Комиссия по ценным бумагам и биржам (SEC) классифицировала Биткойн как торгуемую ценную бумагу, в то время как Комиссия по торговле товарными фьючерсами (CFTC) классифицировала его как товар.

Итак, когда дело доходит до регулирования, что заставляет Биткойн расти?

Как правило, можно было бы ожидать, что это вызовет беспокойство среди заядлых криптоэнтузиастов, но такие правила открыли путь для разработки большего количества продуктов, связанных с Биткойнами, особенно производных.

В настоящее время производные криптовалюты составляют около 55% всего рынка криптовалют. Такие продукты, особенно Bitcoin фьючерсы, были неоценимы в увеличении ликвидности Bitcoin.

Хотя в обращении находится около 18 649 356 Биткойнов, по оценкам, около 20% из них активно торгуются на рынке. Это потому, что большинство инвесторов не торгуют BTC спекулятивно, а хранят их как средство сбережения.

Следовательно, холдеры, которые не продают Биткойны, лишают рынок столь необходимой ликвидности. Опасность заключается в том, что эти киты могут значительно исказить рыночные цены, если они решат сбросить свои запасы BTC, что вызовет панику и приведет к снижению цен.

Крипто-производные позволяют торговать BTC без владения самим активом (Биткойнами). Криптобиржи структурируют эти деривативы, занимая BTC, хранящиеся в холодном хранении.

Это помогает высвободить ликвидность BTC и делает обнаружение цен более эффективным, поскольку трейдеры могут, таким образом, спекулировать на цене BTC, свободно открывая длинную или короткую позицию по деривативам.

Конкуренция: Bitcoin vs Альткоины

Биткойн - самая старая из существующих криптовалют, но не единственная криптовалюта на рынке - существует более 5000 криптовалют. Эти альткойны составляют прямую конкуренцию Биткойну с точки зрения функциональности.

Биткойн является доминирующей криптовалютой с рыночной капитализацией около 978,2 миллиарда долларов, что составляет около 62,5% всего рынка криптовалют.

Обратите внимание, что рыночная капитализация - это общая рыночная стоимость всех Биткойнов в обращении. Это достигается путем умножения общего количества Биткойнов в обращении на текущую рыночную цену Биткойнов.

Однако с развитием децентрализованного финансирования (DeFi) альткойны стали заменой BTC. Платформа DeFi построена на инфраструктуре Ethereum, в значительной степени несовместимой с BTC.

Таким образом, по мере того, как DeFi набирает популярность, альткойны будут пользоваться более высоким спросом, что потенциально снизит спрос на BTC. Поскольку цена BTC определяется спросом на него, это потенциально может снизить его стоимость.

Что заставляет цену Биткойна расти?

С начала пандемии Биткойн пережил самый постоянный (и один из самых продолжительных) бычьих рынков в истории. Давайте разберемся, почему это произошло.

Повышенный спрос

Как мы уже упоминали выше, наиболее важным фактором, определяющим цену Биткойна, является его спрос, и 2020 год принес экспоненциальный рост спроса!

Вот как это началось. Как только пандемия нанесла ущерб мировой экономике, правительства и центральные банки были вынуждены проводить беспрецедентную экспансионистскую фискальную и денежно-кредитную политику, чтобы избежать необратимой депрессии.

Эта политика включала выдачу чеков на случай заболевания во время пандемии, снижение процентных ставок и т.д. Несмотря на то, что им в значительной степени удалось избежать разрушительной экономической депрессии, эти меры обрекают фиатные валюты на гибель.

Продолжающаяся потеря доверия к фиатным валютам способствует росту цен на Bitcoin.

Экспансионистская политика ведет к увеличению денежной массы, но экономические основы остаются неизменными. Это увеличение денежной массы должно было привести к инфляции в фиатной финансовой системе.

В долгосрочной перспективе это увеличение денежной массы существенно повлияет на покупательную способность денег. Это означает, что фиатные валюты стали плохим средством сбережения: деньги могут потерять свою покупательную способность в будущем.

Это подтолкнуло инвесторов к криптовалютам в поисках более безопасного средства сбережения для своих финансовых активов и эффективного хеджирования от инфляции.

Обратите внимание, как восстановление BTC после первоначального появления пандемии совпадает с периодом реализации политики расширения в марте 2020 года.

Помните, что, поскольку криптовалюты децентрализованы, такая политика не влияет на них. Предложение Биткойнов всегда будет ограниченным. Это успокаивает умы инвесторов, поскольку они могут проверить дефицит Биткойнов.

Обратите внимание, что США все еще продолжают программу помощи при пандемии, выпуская стимулирующие чеки. Это будет продолжать увеличивать инфляцию, которая обязательно приведет к дальнейшему росту Биткойнов.

Широкое распространение Биткойнов

Исторически сложилось так, что розничные трейдеры были большинством трейдеров BTC. Однако в 2020 году институциональные инвесторы и трейдеры устремились на рынок Биткойнов по разным причинам: диверсификация своего портфеля, спекулятивная торговля и хеджирование от фиатной инфляции.

Функциональность транзакций Биткойн также растет, поскольку все больше розничных торговцев, продавцов и поставщиков финансовых услуг принимают BTC в качестве способа оплаты.

Пользователи PayPal теперь могут покупать, хранить и продавать Биткойны. Visa также стала партнером Coinbase - криптобиржи - для создания дебетовой карты с криптовалютой, позволяющей пользователям легко конвертировать BTC в фиат.

Институциональные инвесторы осуществляют операции в больших объемах, повышая спрос на BTC, и становятся явлением, способствующим росту Биткойнов.

С момента прихода институциональных инвесторов рыночная капитализация Биткойна увеличилась с 131,5 млрд долларов в январе 2020 года до более 978 млрд долларов в 2021 году.

Вот некоторые из наиболее заметных организаций, принявших BTC в 2020 году: MicroStrategy Inc., Square Inc. и, совсем недавно, Tesla инвестировали в BTC сумму в 1,5 миллиарда долларов.

Когда Tesla объявила, что инвестировала в Биткойны и планирует принимать Биткойны в качестве оплаты, цена Биткойнов за несколько часов выросла примерно на 23,8%.

Правила, касающиеся криптовалют, сигнализировали о всеобщем принятии Биткойнов: в первую очередь, Управление финансового контролера США (OCC) разрешило банкам США предоставлять услуги по хранению для держателей криптовалюты.

Это то, что побудило большинство институциональных инвесторов включить криптовалюту в свои инвестиционные портфели.

Такие правила также проложили путь для развития производных BTC, таких как ETF и фьючерсы на Биткойны, которые легко позволяли крупным организациям торговать и инвестировать в BTC, не владея самим активом (Биткойном).

Халвинг Биткойна

Биткойн имеет встроенный антиинфляционный механизм, называемый халвингом.

Биткойн-майнеры получают вознаграждение в Биткойнах, что увеличивает количество Биткойнов в обращении, то есть происходит эмиссия монет.

Халвинг сокращает вознаграждение майнеров вдвое после добычи каждых 210 000 блоков - примерно каждые четыре года. Это гарантирует отсутствие инфляции в Биткойнах, поскольку соотношение запасов к итоговому количеству увеличивается с каждым халвингом вдвое. Это соотношение между обращением Биткойнов и количеством новых Биткойнов, добываемых каждый год.

Из всех факторов, влияющих на цену Биткойна, сокращение вознаграждения вдвое играет фундаментальную роль в том, что заставляет Биткойн расти.

Халвинг Биткоина

Исторически сложилось так, что халвинг BTC совпал со значительным скачком цены Биткойна, с последующим уменьшением комиссии майнерам вдвое, что привело к более высокому скачку цены.

Ноябрь 2012 года стал первым сокращением выплат майнерам Биткойнов, в результате чего бычий рост составил от 12 до 1150 долларов менее чем за год.

Следующий халвинг произошел в 2016 году, в результате чего бычий рост превысил 19000 долларов в декабре 2017 года.

Третий халвинг произошел в мае 2020 года, и мы все еще наблюдаем результаты бычьего роста с 8181 доллара до текущего исторического максимума выше 54 000 долларов.

Сокращение Биткойнов вдвое дает BTC значительное преимущество перед фиатными валютами, которые подвержены инфляционному давлению. Это объясняет, почему за халвингом следуют массовые «бычьи» акции.

Медиа-хайп и FOMO

Цена Биткойнов была главной темой почти во всех СМИ - от авторитетных финансовых изданий до периферийных блогов в социальных сетях.

Социальные сети, безусловно, были основным источником ажиотажа для Биткойна.

Положительные твиты от известных инвесторов или знаменитостей, как правило, поднимают цену Биткойнов. Например, в последние несколько недель всякий раз, когда Илон Маск пишет в Твиттере о Биткойне, за этими твитами следует почти мгновенный рост цены Биткойна.

Позитивное освещение в средствах массовой информации имеет тенденцию вызывать инфекцию, побуждающую других людей впасть в безумие покупателя. Хотя освещение в СМИ не предназначено для рекламы Биткойна, оно порождает иррациональный страх упустить что-то (FOMO – боязнь упущенной выгоды), что побуждает больше людей вкладывать средства. Это непреднамеренно заставляет Биткойн расти.

Будущее Биткойна

Добыто около 88,7% всего Биткойна. При текущей скорости майнинга ожидается, что к октябрю 2140 года максимум Биткойнов достигнет 21 миллиона. Итак, что произойдет после того, как будет добыт последний Биткойн?

Придем к периоду нулевой инфляции! Майнеры будут вознаграждены только за счет комиссии за транзакцию.

Большинство энтузиастов криптовалюты утверждают, что нет другого выхода, кроме как принять Биткойн. И они могут быть правы. Мы ожидаем, что институциональное внедрение - это то, что заставит Биткойн расти, поскольку все больше инвесторов стремятся застраховаться от бесконечного инфляционного давления, присущего экосистеме фиатных денег.

В частности, ожидается, что еще больше компаний из топ 500 пойдут по стопам Tesla и включат Биткойн в свои балансы. Город Майами также продемонстрировал намерение принять Биткойн.

Вывод

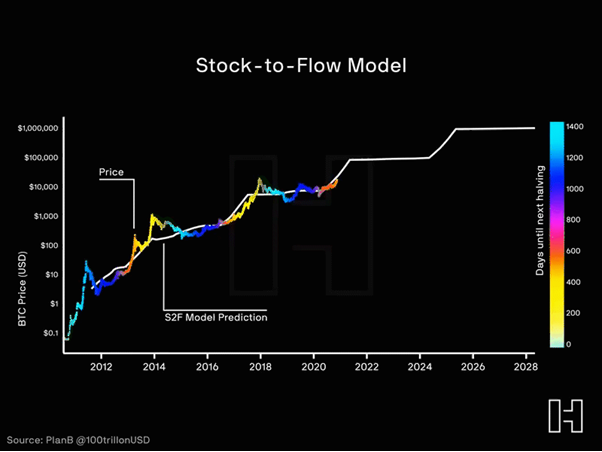

Как мы уже упоминали в статье, Биткойнов мало. Его запас фиксирован. Будущую стоимость дефицитного товара можно смоделировать с помощью модели «от запаса к потоку».

Основной принцип модели «запас-к-потоку» состоит в том, что с увеличением спроса увеличивается и стоимость товара.

Халвинг Биткойна почти вдвое увеличивает соотношение запасов к потоку, что приводит к значительному бычьему росту.

С каждым халвингом результирующее увеличение отношения запасов к потоку Биткойнов привело к огромному росту цен. На основе этой модели прогнозируется ежемесячный рост запасов Биткойна на 20% в месяц, что, как ожидается, поднимет цену за пределы 100000 долларов.

Исторически сложилось так, что модель «от запасов к потоку» была удивительно точной при прогнозировании цены BTC.

Таким образом, с прогнозируемым ежемесячным увеличением на 20% соотношения запасов к потоку и постоянным увеличением спроса цель в 100 000 долларов в конце концов не так уж и возмутительна.