Что такое Коэффициент Сортино (Sortino)? Расчет и Недостатки

В мире математики и статистики, когда один человек разрабатывает теорему или формулу, со временем она обычно пересматривается и / или используется для получения других формул и теорий в отрасли.

Коэффициент Sortino (Сортино) - это ответвление того, что придумал профессор Уильям Ф. Шарп, когда в 1966 году он ввел в мир инвестирования свой коэффициент Шарпа.

Доктор Фрэнк Сортино придумал коэффициент Сортино в начале 1980-х годов после проведения интенсивных исследований, направленных на разработку улучшенного показателя доходности с поправкой на риск.

Сортино улучшил коэффициент Шарпа, используя только нисходящее отклонение, а не стандартное отклонение, для измерения риска.

Что такое Sortino (Сортино)?

Коэффициент Сортино аналогичен коэффициенту Шарпа, но с существенной разницей, когда речь заходит об отклонении, которое он использует в расчете.

Коэффициент Сортино - это статистический инструмент, который измеряет доходность инвестиций относительно снижения риска, связанного с владением активом.

Учитывая только отрицательное отклонение или риск, коэффициентом Сортино часто пользуются инвесторы и управляющие фондами/портфелями. Коэффициент Сортино дает лучшую картину потенциального убытка, чем коэффициент Шарпа, который учитывает положительное отклонение в своих расчетах.

Как и в случае с коэффициентом Шарпа, актив или портфель с более высоким коэффициентом Сортино, следовательно, рассматривается как лучший выбор по сравнению с другими инвестициями в той же категории. Высокое соотношение Сортино означает высокую доходность при минимальных рисках для инвестиций.

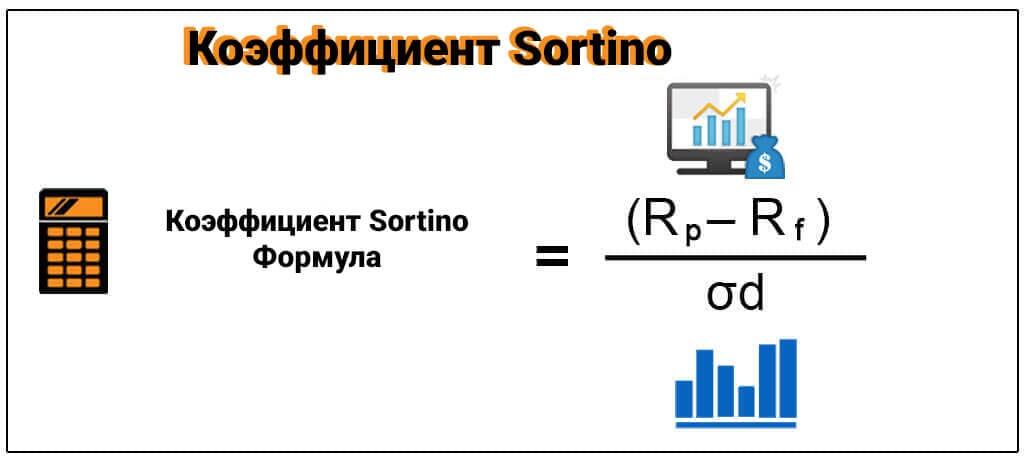

Расчет отношения Сортино

Коэффициент Сортино рассчитывается по следующей формуле.

Коэффициент Сортино = (R p - r f ) / StdDev d

Определение:

p = анализируемые инвестиции

R p = ожидаемая доходность инвестиций

r f = безрисковая норма доходности

StdDev d = стандартное отклонение R p на нижней стороне

Далее, уточняя каждый термин, анализируемая инвестиция может быть: ценной бумагой, портфелем, валютой или новым классом активов, таким как Биткойн или другие криптовалюты.

Таким образом, ожидаемая доходность инвестиций - это то, что инвестор или управляющий фондом/портфелем ожидает получить в установленные сроки.

Это может быть проанализировано за различные периоды времени, такие как:

- Ежедневно

- Еженедельно

- Ежемесячно

- Ежегодно

Как и в случае с коэффициентом Шарпа, безрисковая норма доходности - это теоретическая норма доходности инвестиций с нулевым риском.

В большинстве случаев пользователи любят использовать доходность по самому короткому датированному правительственному T-Bill. Этот тип активов считается самым безопасным типом активов на финансовых рынках, поскольку он поддерживается Министерством финансов.

И, наконец, стандартное отклонение с обратной стороны - это сумма отрицательных колебаний стоимости актива за определенный период времени. Это означает, что он измеряется с использованием только отрицательных результатов, зафиксированных в течение установленного периода времени, и не учитывает все положительные результаты в своих расчетах.

О чем говорит Сортино?

Инвесторы и управляющие фондами / портфелями используют коэффициент Сортино для оценки возврата инвестиций на единицу безнадежного риска. Он оценивает эффективность инвестиций в отношении отрицательного риска, который возникает при владении активом.

Используя стандартное отклонение с другой стороны, инвесторы получают более четкую картину ожидаемой доходности от рассматриваемого актива. Это, в свою очередь, помогает инвесторам определить свои цели и целевые нормы прибыли.

Следовательно, коэффициент Сортино лучше анализирует производительность ценной бумаги, валюты или портфеля, поскольку он игнорирует положительные отклонения при расчете риска. Положительные отклонения считаются плюсом при инвестировании, и многие считают, что их не следует учитывать при расчете рисков.

Более высокий коэффициент Сортино соответствует тому, что инвестиции являются лучшим выбором. Это означает, что инвестиции приносят больше на единицу рискованного риска, понесенного при проведении анализа актива. Как и в случае с коэффициентом Шарпа, соотношение Сортино между 1 и 2 считается хорошей инвестицией. Соотношение Сортино выше 2 считается отличным выбором.

Одним из уникальных аспектов отношения Сортино является то, что оно может иметь отрицательные значения. Такие значения указывают на то, что инвестор или управляющий фондом не получает вознаграждение за принятие высокого риска, связанного с владением активом.

Где используют Коэффициент Сортино?

Коэффициент Сортино иногда называют «более резким» коэффициентом, поскольку он использует в своих расчетах только нисходящую волатильность и, таким образом, рассматривается как лучший показатель риска. Поэтому инвесторы и портфельные менеджеры часто отдают предпочтение этому методу при оценке доходности той или иной инвестиции.

Как упоминалось ранее, более высокий коэффициент Сортино часто является предпочтительным, поскольку он показывает, что инвестиции обеспечивают большую отдачу на единицу риска. Следовательно, это соотношение можно использовать для оценки различных классов активов, таких как паевые инвестиционные фонды, акции, индексы или даже криптовалюты.

В последнем случае коэффициент Сортино был бы идеальным из-за высокого риска, связанного при торговле этим относительно новым классом активов.

Управляющий фондом или портфелем может использовать это соотношение для объяснения рисков, связанных с аудиторией инвесторов, которые лучше знакомы с традиционными финансовыми рынками. Соотношение Сортино, следовательно, обеспечит лучшее понимание риска, связанного с владением потенциально волатильным активом, таким как Биткойн (BTC), Ethereum (ETH) или XRP.

Примеры

Например, предположим, что мы анализируем два разных портфеля, которые составляют разные активы, такие как акции, валюты или криптовалюты. После тщательного анализа мы определяем, что первый портфель может обеспечить годовую доходность 20%. Тем не менее, риск понижения также значительно высок - 18%.

Для нашего второго портфеля у нас годовая доходность 7% и соответствующий риск понижения 1,25%. Используя гипотетический T-Bill с безрисковой доходностью 3%, мы получаем следующие сравнения между двумя портфелями.

| 1-е портфолио | 2-е портфолио | |

|---|---|---|

| Норма прибыли | 20 | 7 |

| Безрисковая норма прибыли | 3 | 3 |

| Волатильность | 18 | 1,25 |

| Коэффициент Сортино | (20 - 3) / 18 = 0,94 | (7 - 3) / 1,25 = 3,2 |

После завершения наших расчетов для определения коэффициентов Сортино становится ясно, что первый портфель несет больший риск, чем второй. Первый портфель предлагает высокий потенциал как для прибыли, так и для убытков.

Недостатки Сортино

Коэффициент Сортино имеет те же ограничения, что и коэффициент Шарпа, поскольку он зависит от анализируемого периода времени.

В идеале анализируемый период должен представлять собой полный деловой цикл или несколько лет. Однако управляющие фондами и портфелями могут произвольно выбирать период времени, соответствующий их непосредственным потребностям, тем самым искажая результаты.

Кроме того, в случае неликвидных активов коэффициент Сортино может дать результаты, которые указывают на то, что при инвестировании принимается минимальный риск. Это включает в себя активы, такие как акции новых компаний или недавно запущенные криптовалюты. В этих случаях отношение Сортино может дать картину, которая указывает на то, что они являются активами с низким уровнем риска, тогда как это не так.

Разница между Сортино и Шарп

Как правило, волатильность актива определяет то, какое соотношение использовать между коэффициентами Шарпа и Сортино.

Управляющие фондами и портфелями часто предпочитают использовать коэффициент Шарпа при оценке активов с низкой волатильностью. Коэффициент Сортино является предпочтительным при оценке активов или портфелей с высокой волатильностью, поскольку он дает лучшую картину риска, так как он использует только нисходящую волатильность.

Вывод

Как уже упоминалось ранее, коэффициент Сортино часто считается «более резким» коэффициентом. Его происхождение было результатом улучшения результатов Уильяма Ф. Шарпа. Коэффициент Сортино обеспечивает лучшее представление, поскольку он учитывает только отклонение вниз в своих расчетах.

Учитывая только риск снижения, коэффициент Сортино больше подходит для анализа активов с высоким риском, таких как валюты, высокодоходные облигации, недвижимость и криптовалюты.